“XX女士,我是銀行信貸合作渠道部的,,您有資金需求嗎,?”“您好,我這里是XX金融服務(wù)中心,,要貸款嗎,?”……這樣的陌生來電,相信大部分人都不陌生,,也大都接到過,,甚至一天接到好幾通。用“不堪其擾,,不勝其煩”來形容,,一點都不為過。

這些來電方大部分是貸款中介的電銷顧問,。貸款中介的存在由來已久,,大體可分為兩類:一類是廣義上的貸款中介,也就是助貸平臺,,主要通過大數(shù)據(jù)等信息技術(shù)獲客,,與銀行合作為其助貸;一類就是大量的線下貸款中介公司,,他們主要通過廣撒網(wǎng)式地盲打陌生電話,,來“碰運氣”尋找意向貸款客戶。

大多數(shù)人接到的自稱銀行人士的貸款推銷電話,,可能就屬于第二類,。迄今為止,沒有權(quán)威的數(shù)據(jù)顯示目前存在的貸款中介數(shù)量,,但有媒體報道,,僅在深圳就活躍著數(shù)百家貸款中介。而且在招聘軟件上,,有不少公司在持續(xù)大量招聘貸款顧問,、電銷貸款專員,工作地點遍布國內(nèi)一,、二線城市,。

當下貸款中介愈加活躍的原因,大體有三點:首先,,經(jīng)濟轉(zhuǎn)型換擋期,,有效融資需求不足,,信貸投放難,背負業(yè)績指標的銀行基層信貸人士,,有足夠的動力借助貸款中介獲客,,以完成業(yè)績指標。其次,,征信有“瑕疵”但又有資金需求的人士無法獲得銀行貸款,,轉(zhuǎn)而尋求貸款中介幫助。這樣的場景,,為貸款中介提供了存在空間,。最后,金融信息不對稱,,一些人并不了解貸款產(chǎn)品,,但存在置換低息貸款等需求,結(jié)果成為不法中介“套路”的目標人群,。

貸款中介的存在,,并非沒有積極意義,其有著幫助銀行更多觸達客戶的作用,,比如一些大型金融科技助貸平臺,,在監(jiān)管整頓和規(guī)范下,,已經(jīng)成為銀行獲客的重要合作伙伴,。

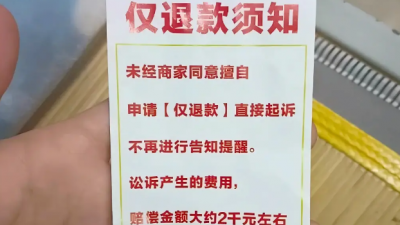

但眼下,貸款中介的一些亂象已嚴重干擾了老百姓的正常生活,,并帶來許多風(fēng)險隱患:一是個人信息泄露嚴重,,貸款電銷頻繁騷擾,不勝其煩,;二是部分貸款中介會通過誘騙借款人,、偽造借款材料,以收取高額費用,,導(dǎo)致不少貸款人背負巨額債務(wù),,甚至還有人遭遇不法貸款中介的貸款詐騙。

這些貸款中介亂象,,是時候該管管了,。

8月以來,有不少銀行密集發(fā)布提示,,提醒投資者警惕不法貸款中介風(fēng)險,。還有銀行強調(diào),如發(fā)現(xiàn)第三方冒充銀行進行虛假宣傳,、提供信貸咨詢并收取中介費,,將依法追究法律責(zé)任,。與此同時,一些區(qū)域監(jiān)管部門,、行業(yè)自律組織也在重拳出擊,,開展打擊整治不法貸款中介專項行動,甚至清退一些大型貸款中介公司,。

鑒于貸款中介人員流動性大,、存在監(jiān)管盲區(qū)等挑戰(zhàn),要防范和根除相關(guān)亂象,,恐怕還需多方合力——比如,,金融管理部門要加強與公安、法院,、電信等部門的協(xié)同,,高壓打擊不法貸款中介;銀行也要進一步強化合規(guī)意識和風(fēng)險意識,,規(guī)范分支機構(gòu)對外合作,,明確合格助貸合作機構(gòu),杜絕基層機構(gòu)和員工違法違規(guī)行為等,。

只有真正動真格,、下重手,這一困擾老百姓的“牛皮癬”才能被根治,。

(編輯:鳴嫡)

“護眼臺燈”亂象調(diào)查

“護眼臺燈”亂象調(diào)查 AI賬號成起號新套路 多手段繞過“AI打標”背后有哪些隱患,?

AI賬號成起號新套路 多手段繞過“AI打標”背后有哪些隱患,? 救命的醫(yī)療設(shè)備,,如何淪為個人提款機,?

救命的醫(yī)療設(shè)備,,如何淪為個人提款機,? 原價上千元“貴婦霜”網(wǎng)店賣不到百元

原價上千元“貴婦霜”網(wǎng)店賣不到百元